Verkrapping financiële condities zijn risico voor financiële stabiliteit

Nieuws -> InformatiefBron: De Nederlandsche Bank

14-10-2018

De ontluikende economische crises in een aantal opkomende landen, zoals in Turkije en Argentinië, illustreren dat een plotselinge verkrapping (inspanning van de Centrale Bank om de inflatie omlaag te krijgen door middel van renteverhoging en-of vermindering van de hoeveelheid geld die in omloop is) in de financiële condities één van de belangrijkste risico’s voor de financiële stabiliteit vormt. In de ontwikkelde landen blijven de financiële condities vooralsnog ruim, maar ook hier is een omslag mogelijk. De aanleiding hiervoor kan een sneller dan verwachte verkrapping van het monetaire beleid in de VS zijn, maar ook een verdere escalatie van handelsspanningen of een harde Brexit. Dit staat in het vandaag gepubliceerde Overzicht Financiële Stabiliteit (OFS) Najaar 2018.

Ruime financiële condities voeden kwetsbaarheden. Tien jaar na de crisis zijn de financiële condities in de meeste ontwikkelde landen ruim. Langdurig ruime financiële condities voeden echter financiële stabiliteitsrisico´s. Zo neemt de prikkel om schulden te verminderen af en wordt op financiële markten risicozoekend gedrag gestimuleerd. Wanneer de financiële condities plotseling verkrappen, worden schuldenaren hard geraakt door oplopende financieringskosten. Op financiële markten kunnen in dat geval scherpe correcties optreden, wat zich kan doorvertalen in forse verliezen op beleggingsportefeuilles van financiële instellingen.

Risico’s manifesteren zich reeds in een aantal opkomende landen. Vooral in opkomende landen met grote financiële en macro-economische onevenwichtigheden verkrappen de afgelopen maanden de financiële condities. Opgebouwde kwetsbaarheden, zoals hoge bedrijfsschulden in buitenlandse valuta, komen hierdoor op een pijnlijke wijze aan het licht. Alle opkomende landen kunnen met verdere kapitaaluitstromen te maken krijgen als het vertrouwen van beleggers verslechtert en daarbij geen onderscheid tussen kwetsbare en minder kwetsbare opkomende landen wordt gemaakt. Op termijn kan een ontluikende economische crisis in opkomende landen ook de Nederlandse financiële sector raken, via directe uitzettingen en via negatieve vertrouwenseffecten.

(Bron DNB - 2018)

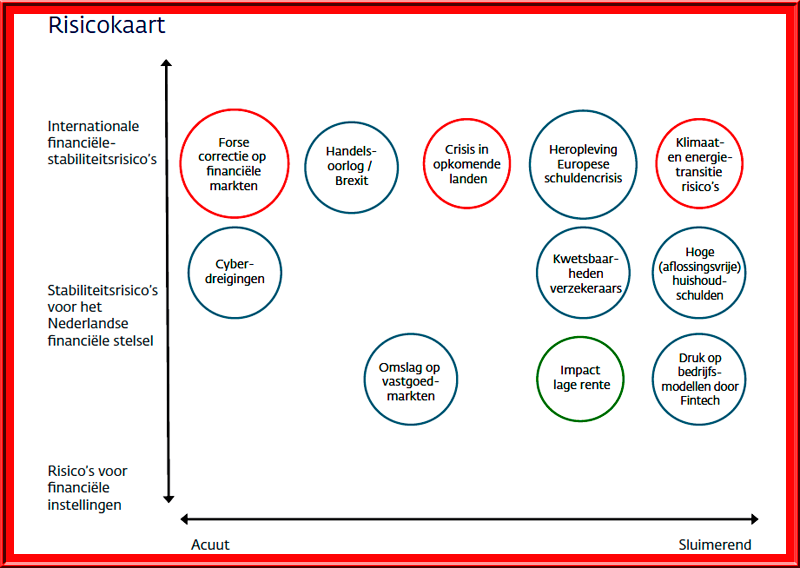

De risicokaart geeft een schematisch overzicht van de belangrijkste risico’s voor de financiële stabiliteit uit het huidige Overzicht Financiële Stabiliteit en voorgaande edities. De grootte van een cirkel geeft de omvang van het risico weer. De kleur van de cirkel geeft weer of een risico over de middellange termijn bezien toenemend (rood), afnemend (groen) of constant (grijs) is

Stijgende vastgoedprijzen vragen aandacht. In Nederland draaien de vastgoedmarkten op volle toeren, zeker op toplocaties. De huizenprijzen worden opgedreven door het tekortschietende aanbod, de lage rente en de hoge economische groei. Een verruiming van de leencapaciteit ten opzichte van het inkomen zou de oververhitting op de woningmarkt aanwakkeren en is daarom onwenselijk. Om de prijsdruk te verlichten, dient het woningaanbod, met name in het middensegment van de huurmarkt, te worden vergroot. Op de markt voor commercieel vastgoed is de zoektocht naar rendement een drijvende kracht achter de prijsstijgingen. Dit maakt deze markt extra gevoelig voor een omslag in het sentiment. Omdat kwetsbaarheden zich vaak opbouwen tijdens een hoogconjunctuur, dienen financiële instellingen de komende tijd extra aandacht te besteden aan het monitoren en beheersen van de risico´s van commercieel vastgoed.

Nadere inspanningen nodig bij verzekeraars. DNB besteedt in dit OFS ook aandacht aan de kwetsbaarheden in de verzekeringssector. Geconstateerd wordt dat verzekeraars voortgang boeken in het toekomstbestendig maken van de sector, maar dat nadere inspanningen van verzekeraars, toezichthouders en beleidsmakers noodzakelijk blijven, waaronder een succesvolle implementatie van het herstel- en resolutiekader.

Stresstest disruptieve energietransitie. Om de mogelijke effecten van een disruptieve energietransitie voor de Nederlandse financiële sector in kaart te brengen, heeft DNB een gerichte stresstest ontwikkeld. Geconcludeerd wordt dat e en disruptieve transitie tot stevige verliezen voor financiële instellingen kan leiden. Overheden kunnen onnodige kosten voorkomen door tijdig effectief klimaatbeleid te voeren, terwijl financiële instellingen de risico´s van de energietransitie in hun risicobeheer zouden moeten integreren. Lees ook: Overzicht Financiële Stabiliteit najaar 2018 (pdf 52 pagina’s)